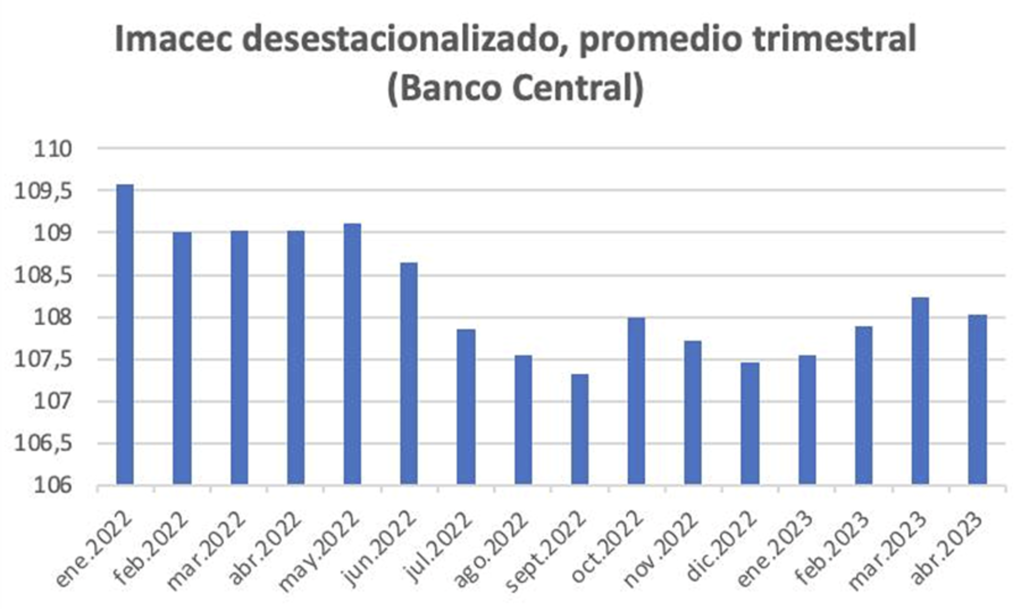

En el trimestre febrero-abril, último para el cual hay información, se registró un punto de inflexión, pues la actividad cayó en -0,2% respecto al trimestre previo, en términos desestacionalizados, después de tres trimestres móviles de crecimiento. Las remuneraciones reales se estancaron en el mismo trimestre por segunda vez consecutiva. La nota positiva fue el crecimiento de 1,9% en el empleo, aunque el empleo asalariado formal retrocede desde principio de año. El problema es que con la producción cayendo, el empleo terminará también por caer.

Hemos sido hasta recientemente unos pocos los que hemos sostenido que provocar una recesión en 2023, después de hacer caer la actividad en los tres primeros trimestres de 2022, es inútil y lesivo (ver por ejemplo hace más de un año https://gonzalomartner.blogspot.com/…/es-necesaria-una…). Aunque los datos del primer trimestre permitían albergar alguna esperanza de resiliencia de la economía frente a la política monetaria restrictiva, los datos posteriores ya dejan poco espacio para la duda. Hoy casi todos los economistas de la plaza coinciden con la tesis del sobre ajuste. Salvo la mayoría conservadora del Banco Central, que, por tres votos a dos en la sesión de junio, mantuvo la tasa de interés de política monetaria en 11,25% contra viento y marea.

Para el Banco Central, la inflación se ha reducido «conforme a la línea de lo previsto consolidándose hacia la convergencia de la meta de un 3%», pero sin decir que eso se debe de manera significativa a la caída de los precios externos, y no a su política, y que la meta se debe alcanzar en un horizonte de 24 meses y no el próximo mes. La caída prevista incluye “en general, la actividad y la demanda interna«, que es lo que ha querido desde marzo de 2022 para llevar el país a una recesión. La caída sistemática de la inflación no lleva al Banco Central a bajar la tasa de interés.

Una economía en la que una alta proporción de los productos finales que se consumen son directamente importados y los demás tienen un importante componente de insumos importados en su elaboración, está evidentemente expuesta a la evolución de los precios internacionales de esos productos e insumos, además del tipo de cambio peso/dólar. Los más relevantes para los consumidores son los precios de los combustibles y de los alimentos, que llegaron a subir desde 2021 en más de 100% y 50% respectivamente a nivel internacional y luego han bajado. El petróleo WTI pasó de 52 dólares por barril en enero de 2021, al iniciarse la reactivación post pandemia, a 115 en junio de 2022 y a 75 en mayo de 2023, mientras los precios internacionales de los alimentos según la FAO pasaron de un índice de 98 en 2020 a 158 en mayo de 2021 y a 124 en mayo de 2023. Entonces su repercusión interna, al alza y luego a la baja, era inevitable. La inflación en Chile -y en cualquier otra parte- no se iba a mantener en el rango previo de 2-3% con ese nivel de brote inflacionario en productos de amplio consumo, provocado primero por los avatares de la salida de crisis a nivel global y luego por la invasión a Ucrania, un importante productor de alimentos, por parte de Rusia, un importante productor de gas y petróleo, junto a los efectos de la especulación financiera en los mercados de futuro.

El Banco Central puede subir la tasa de interés todo lo que quiera, pero no va a evitar sino en el margen que el IPC suba o baje si los precios internacionales clave lo hacen en esas magnitudes.

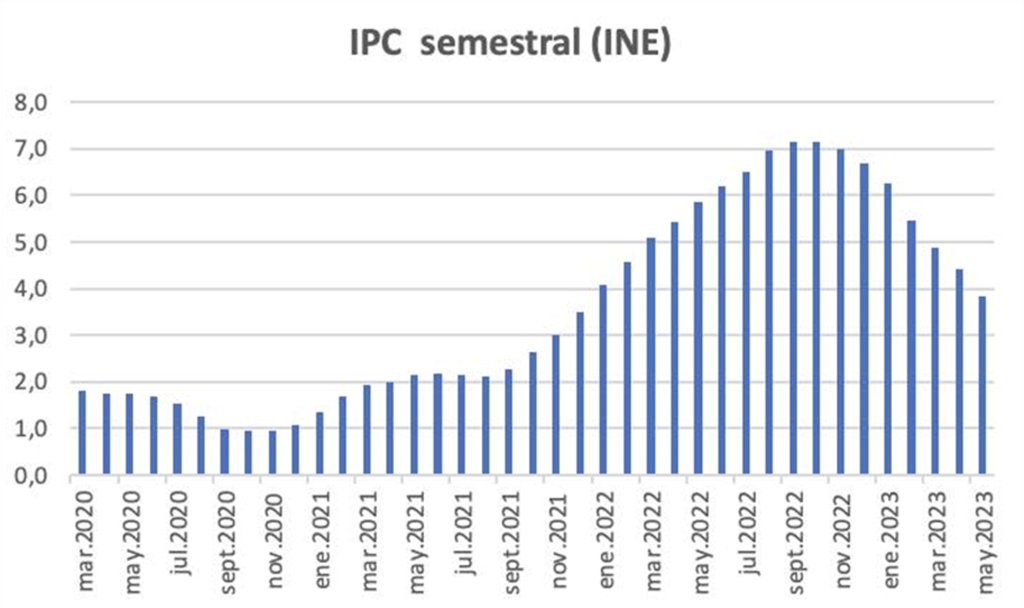

Se puede retrasar, o bien controlar aumentos de los márgenes empresariales provocados por colusiones oligopólicas y eventualmente subsidiar algunos bienes básicos, pero desde Chile no se puede evitar los movimientos de precios en el mundo. El Banco Central puede subir la tasa de interés todo lo que quiera, pero no va a evitar sino en el margen que el IPC suba o baje si los precios internacionales clave lo hacen en esas magnitudes. En todo caso, el brote inflacionario ya amaina en Chile, con un IPC de 3,8% semestral a mayo.

Por otro lado, el fuerte aumento de la demanda interna en 2021, que tanto alteró al Banco Central, tuvo una causa llamada a extinguirse por sí misma: los retiros desde las cuentas de fondos de pensiones, muy altos efectivamente, pero que eran por una vez en cada caso y sus efectos iban a cesar al cabo del tiempo. De menor envergadura, pero también significativas, fueron las transferencias gubernamentales de emergencia a las familias, que provocaron un alto déficit fiscal, pero que tampoco estaban llamadas a perdurar. Subir las tasas de interés brutalmente no iba a impedir que aumentara el consumo de las familias por un período dado, para luego declinar. Por estas dos razones principales, la externa y la interna, la pretensión del consejo del Banco Central de bajar la inflación provocando una recesión interna ha sido especialmente absurda, y en mi apreciación políticamente motivada para favorecer a las fuerzas conservadoras a partir de marzo de 2022.

¿El resultado? Según los datos de la encuesta de empleo del INE, el número de personas desempleadas (las que buscan activamente trabajo y no lo encuentran) ha pasado en un año de 742 mil en el trimestre febrero-mayo de 2022 a 854 mil en el mismo período de 2023. Las personas desalentadas (que ya no buscan empleo pero desearían trabajar) pasaron de 794 mil a 855 mil en el mismo lapso de tiempo. La suma de ambos tipos de desempleados pasó de 1,536 millón de personas a 1,708 millón.

En suma, una inflación que ha subido y luego ha tendido a la baja y que es fuertemente influenciada por causas externas, ha sido erróneamente atacada mediante una política monetaria y fiscal recesiva (esta última se ha tornado expansiva desde 2023, después de hacer caer brutalmente el gasto público en 23,1% en 2022). Esta combinación ha terminado por provocar que haya en un año 173 mil personas adicionales sin empleo o que ya no lo buscan, sumando 1,7 millón de personas de carne y hueso que se encuentran en una de las peores situaciones que pueda enfrentar un ser humano, hombre o mujer, joven o de edad madura. Esta es desde luego peor que una baja temporal de los ingresos reales por la inflación, pues es mejor disponer de menos poder adquisitivo por un tiempo que no disponer de ninguno, aunque en la apreciación global se trate de un número inferior de personas que la que percibe ingresos no protegidos de la inflación.

Entre tanto, el crecimiento internacional ha sido más bien favorable en el período. Sin ir más lejos, en Estados Unidos el desempleo es el más bajo desde los años 1960 (3,7% de la fuerza de trabajo), con una política fiscal y monetaria que busca controlar la inflación y también, expresamente, no producir una recesión productiva y del empleo. Exactamente lo contrario que en Chile.