Tanto el Informe de Perspectivas de la Economía Mundial del FMI de octubre, como los recientemente publicados por la OECD y el Banco Mundial, son realizados por partes que no siempre guardan estrecha relación puesto que, además, en la práctica los efectúan por capítulos a cargo de diferentes equipos.

Así, el discurso de Kristalina Georgieva, Directora Gerente del FMI, llama la atención sobre la caracterización de la crisis “La pandemia de COVID-19, la guerra de Rusia en Ucrania, las catástrofes climáticas, la crisis del costo de vida, la inestabilidad política: estas son las muchas facetas de un mundo propenso a los shocks” y que “La fragmentación económica amenaza con socavar más las perspectivas de crecimiento”. También es muy relevante la estimación de los costos de la pluricrisis: “Para 2023 estimamos una pérdida acumulada del producto mundial de USD 3,7 billones como consecuencia de los sucesivos shocks ocurridos desde 2020”. (https://www.imf.org/es/News/Articles/2023/10/05/sp100523-imf-managing-director-2023-annual-meetings-curtain-raiser-speech

Sin embargo, lo que no señala la directora ni los informes es que hay shocks exógenos no controlables, como el COVID-19 que generó la ruptura de las cadenas globales de valor y uno negativo de oferta, así como las catástrofes climáticas diferentes de los otros shocks autoprovocados como la Guerra de Rusia con Ucrania y la participación de los aliados, que influyeron en un aumento del costo de la vida, así como el autoprovocado por la subida agresiva y simultánea de las tasas de interés por parte de los bancos centrales.

Es por eso que no tiene mucho sentido que cuando se trata de enfrentar con medidas concretas esta diversidad de shocks, empiece el FMI con identificar como “La prioridad máxima es combatir la inflación” y que “Para ganar la guerra contra la inflación es necesario que las tasas de interés permanezcan en niveles más altos por más tiempo” puesto que “Un nuevo análisis del FMI demuestra la creciente importancia de las expectativas inflacionarias como determinante de las alzas de precios. Las autoridades tienen que comunicar claramente sus objetivos para moldear las perspectivas del público en cuanto a la inflación” (Gráfico 1). Véase el capítulo 2 del WEO de octubre Gestionar las expectativas: Inflación y política monetaria https://www.imf.org/es/Publications/WEO/Issues/2023/10/10/world-economic-outlook-october-2023

Gráfico 1: El papel de las expectativas

Y así queda zanjada la tremenda discusión sobre las causas de la inflación, si es de oferta o de demanda o la inclusión de otras variables como las ganancias extraordinarias de las empresas o el precio de los servicios vs el precio de los bienes.

En el gráfico, en las economías adelantadas tienen una mayor contribución las expectativas de corto plazo como componentes de la inflación, mientras que en las economías emergentes la inflación rezagada es más relevante. Y en cuanto a la transmisión débil de la política monetaria en la disminución de la inflación, la explicación que saca el FMI, es que “la política monetaria es menos eficaz cuanto mayor en la proporción de personas con un estilo de aprendizaje retrospectivo que no tienen en cuenta los efectos de las subidas de las tasas de interés en la demanda y en los precios futuros” (https://www.imf.org/es/Blogs/Articles/2023/10/04/how-managing-inflation-expectations-can-help-economies-achieve-a-softer-landing). Por lo tanto, si la proporción de personas con un estilo de aprendizaje retrospectivo es más elevada, el banco central tendrá que endurecer más su política para lograr el mismo descenso de la inflación. En conclusión, los grandes problemas y opciones de política económica se reducen a un manejo de las expectativas por parte de los bancos centrales y del estilo de aprendizaje de la gente.

Sin embargo, por suerte hay otros enfoques que tratan de analizar las causas de la inflación, como el paper sobre “La anatomía del peak la inflación global” https://www.project-syndicate.org/commentary/inflation-causes-consequences-implications-for-monetary-policy-by-richard-clarida-2023-10

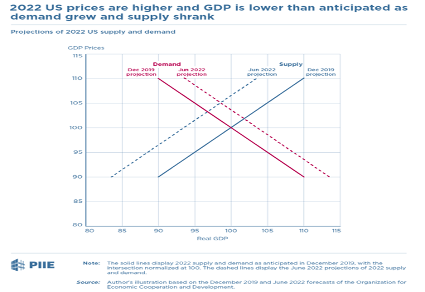

Encuentra en primer lugar, que hay amplia evidencia de que el aumento inicial de la inflación en todos los países en 2021 y 2022 fue provocado en parte por un shock adverso en la oferta agregada. Para el caso de los EEUU hubo tanto una expansión de demanda como de contracción de la oferta, siendo esta última más significativa, lo que llevó a un nivel de precios más alto y a un nivel del PIB más bajo que el anticipado en diciembre del 2019. (Gráfico 2).

En segundo lugar, hubo un apoyo sustancial (y, en el caso de los EEUU, sin precedentes) a la política fiscal y monetaria, entregado primero en 2020-21, para amortiguar el golpe a la actividad económica y el empleo, y nuevamente en 2022 (especialmente en Europa), para compensar los mayores precios de la energía y los alimentos causados por la invasión rusa de Ucrania. Curiosamente, entre 2020 y 2022, hubo más variación entre países en la escala de las políticas fiscales que en la de las políticas monetarias. Si bien la correlación no es causalidad, menciona que hubo una correlación mucho más fuerte, al menos en 2020-22, en la respuesta fiscal entre países a la pandemia y la inflación entre países que entre el crecimiento en la base monetaria y la inflación.

El crecimiento de la deuda pública además ha sido un factor clave de la inflación posterior a la pandemia en las economías avanzadas. Las políticas monetarias, aunque ciertamente acomodaticias, parecen haber sido un factor menor. https://europe.pimco.com/en-eu/insights/viewpoints/fiscal-arithmetic-and-the-global-inflation-outlook/?l=Europe&s=true&lang=en-eu

Gráfico 2: Expansión de demanda y contracción de la oferta

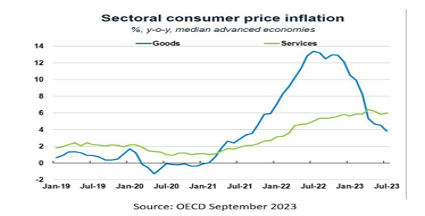

En tercer lugar y en particular para explicar la inflación subyacente, se encuentra un cambio grande y persistente en los precios relativos sectoriales, especialmente los precios relativos de los bienes frente a los servicios (Gráfico 3).

Gráfico 3: Inflación de los precios del consumidor de bienes y servicios.

Inicialmente los precios de los bienes suben más aceleradamente y a un nivel más alto que el precio de los servicios. Pero, posteriormente, a mediados del 2022 empiezan a declinar lentamente para desplomarse en 2023, mientras que el precio de los servicios continuó creciendo en forma persistente hasta superar el nivel de los precios de los bienes.

Es muy difícil entender, por tanto, cómo una institución mundial como el FMI, analice la anatomía de la inflación a nivel mundial centrándose en un concepto difícil de medir y cuantificar como son las expectativas de inflación y en determinar además que existe “una proporción más alta de personas con un estilo de aprendizaje retrospectivo” para justificar que “el banco central tendrá que endurecer más su política para lograr el mismo descenso de la inflación”. Los economistas y los diseñadores de política económica creen que las expectativas de los hogares y las empresas acerca de la inflación futura son un factor determinante de la inflación real. Un examen de la literatura teórica y empírica pertinente sugiere que esta creencia se basa en fundamentos poco sólidos y lleva a argumentar que adoptarla en forma acrítica puede conducir fácilmente a graves errores de política económica. Rev.econ.inst. vol.24 no.47 Bogotá July/Dec. 2022 Epub Jan 20, 2023 https://doi.org/10.18601/01245996.v24n47.10 Así, concluye que es “inquietante que los diseñadores de política se basen demasiado en el supuesto de que la tendencia a largo plazo de la inflación se mantendrá estable en el futuro mientras se mantengan estables las expectativas de inflación a largo plazo (¿Por qué pensamos que las expectativas de inflación son importantes para la inflación? (¿Y deberíamos pensarlo?” Jeremy B. Rudd Divisions of Research & Statistics and Monetary Affairs Federal Reserve Board, Washington, D.C. [email: jeremy.b.rudd@frb.gov]).

Las enseñanzas de la pluricrisis iniciada el 2019 y que sigue persistiendo y adoptando nuevas modalidades de shocks, deberían servirnos para algo y se basan en que la realidad es compleja, no se repiten los hechos económicos y que sus interrelaciones son amplias y diferentes, sus causas dependen del tipo de shocks, que hay que diferenciar entre shocks externos y los auto infringidos y, por último, que los datos surgen después de los eventos y son incompletos por lo que no es recomendable sujetarse a recetas ni reglas (fórmulas) de conducta no discrecionales, además dentro de un mundo global fraccionado geoeconómicamente y donde, después de aplaudir el descenso de la inflación, un aumento del riesgo geopolítico, como el conflicto palestino-israelí, que afectó el precio del petróleo y su elevada volatilidad, puede enturbiar el horizonte optimista de la economía mundial.